不動産の鑑定評価を行うにあたって、価格・賃料を算定するにあたって固定資産税額は非常に有益な項目です。いつも鑑定評価をする際、この固定資産税額に関する資料が入手できるとは限らず、独自に計算しなければならない場面もあります。

今回は「固定資産税」の納税額を決める、総務大臣が定めた基準に従い市町村が決定する「固定資産税評価額」について解説します。固定資産税評価額のおおよその調べ方やざっくりした計算方法、特例措置や減額措置も紹介します。

固定資産税評価額とは?

固定資産税評価額とは、対象となる不動産の固定資産税額を計算する際の基準となる評価額のこと(要は「税額」を決めるための「価格」のこと)で、都市計画税・登録免許税・不動産取得税の算出にもこの固定資産税評価額が用いられます。

固定資産税評価額は、総務大臣の定める「固定資産評価基準」に基づいて対象となる不動産が所在する市町村(東京23区は都)が決定します。そして、一度決まったらずっと同じ評価額と言うわけでなく、2024(令和6)年度→2027(令和9)年度→・・・と3年に一度見直されます。価格の変動が大きい地域によっては毎年見直すべきかもしれませんが、膨大な量を計算するものでとても1年で見直しできないことから、見直しは3年に一度とされています。

土地の固定資産税評価額

大元は公示価格

土地(宅地)の固定資産税評価額は公示価格の70%を目安として算出されます。「公示価格」とは不動産鑑定士が作業し、その結果を国土交通省の土地鑑定委員会が検討のうえ毎年公表している、毎年1月1日時点の1平方メートルあたりの土地の価格(単価)のことです。

「公示価格の70%目安」の理由

土地の固定資産税評価額が「公示価格の70%目安」とされているのは、先ほど説明したとおり固定資産税評価額の見直しは3年に一度です。この3年の間に土地の価格(地価)が下落傾向にある場合だと、評価時点と実際の納税時点にタイムラグがあるため、仮に評価時点だと「100」の価値が実際の納税時点だと「90」の価値しかないとなれば、本来「90」の価値に相応する税負担になるはずなのに、「100」の価値に相応する税負担を強いられることになって納税者が不利益を被ってしまいます。

また、固定資産税評価額は各市町村ごとに決定します。A市では公示価格の50%、B市では公示価格と同じ100%で固定資産税評価額を決めるといったように、市町村ごとに異なる基準で評価額を決定すると地域によって評価に偏りが生まれてしまい、「税の公平性」が保てなくなります。

このような不都合を避け、かつ納税者が不利益を被らないような評価額とするために、土地の固定資産税評価額は「公示価格の70%目安」とされています。

建物の固定資産税評価額

建物の固定資産税評価額は、対象となる建物と同じ建物を同じ場所に新たに再建築すると想定した場合に必要となる建築費の40~60%程度が目安になっています。

不動産の鑑定評価でも建物の固定資産税を計算する際の固定資産税評価額は、新たに再建築することを想定した工事金額の50%程度で算出することが一般的です。とはいえ、建物の用途や構造、面積、仕様など条件の違いによって評価額が異なってきます。

固定資産税評価額のおおよその調べ方

固定資産税評価額のおおよその調べ方を紹介します。

自ら所有する不動産の固定資産税評価額を確認する方法

自ら所有する不動産の固定資産税評価額を確認する方法は、対象不動産が所在する市町村から毎年郵送されてくる固定資産税の納税通知書に記載されている「課税明細書」で確認できますし、固定資産課税台帳や固定資産評価証明書でも確認できます。

固定資産課税台帳は、課税対象になる不動産の所在地・所有者・評価額などを登録した帳簿のことで、所有者(=納税義務者本人)のほかその同居家族や納税義務者から委任を受けた人などであれば、対象不動産が所在する市町村の窓口でいつでも閲覧できます。

同様に、固定資産評価証明書も対象不動産が所在する市町村の窓口で取得することができる書類で、郵送での取得も可能です。ただし、取得することができるのは対象不動産の所有者のほか、同居家族やその相続人、所有者からの委任状を持参した人などに限定されています。

購入予定の不動産や自ら所有していない不動産の固定資産税評価額

固定資産税の税額自体と同じく、その基になる固定資産税評価額も個人情報になるので、対象不動産の所有者ほか限られた者しか正確な数字は確認できません。同様に、これから土地を購入して住宅を新築する場合も、実際に課税されているわけではないので固定資産税評価額がいくらになるのかは正確に知ることはできません。

ただし、対象不動産の土地の面積や予定されている住宅の情報などから、固定資産税評価額のおおよその目安を知ることができ、固定資産税をざっくり計算することができます。

土地の固定資産税評価額を調べる方法

「全国地価マップ」がオススメ

土地の固定資産税評価額の大元になる公示価格を調べるサイトとして複数のサイトがありますが、結論から言えば「一般財団法人資産評価システム研究センター」が提供している『全国地価マップ』が操作性や他の指標となる価格も同時に確認できるという点でオススメします。

https://www.chikamap.jp/chikamap/Portal

このサイトでは公示価格や都道府県地価調査価格、相続税路線価のほか固定資産税路線価を確認することができます。ここで公示価格を確認する目的は土地(宅地)の固定資産税評価額が「公示価格の70%目安」とされているから評価額を推定するためですが、『全国地価マップ』で固定資産税路線価を確認すれば、対象となる土地(宅地)の固定資産税評価額を推定することが可能です。

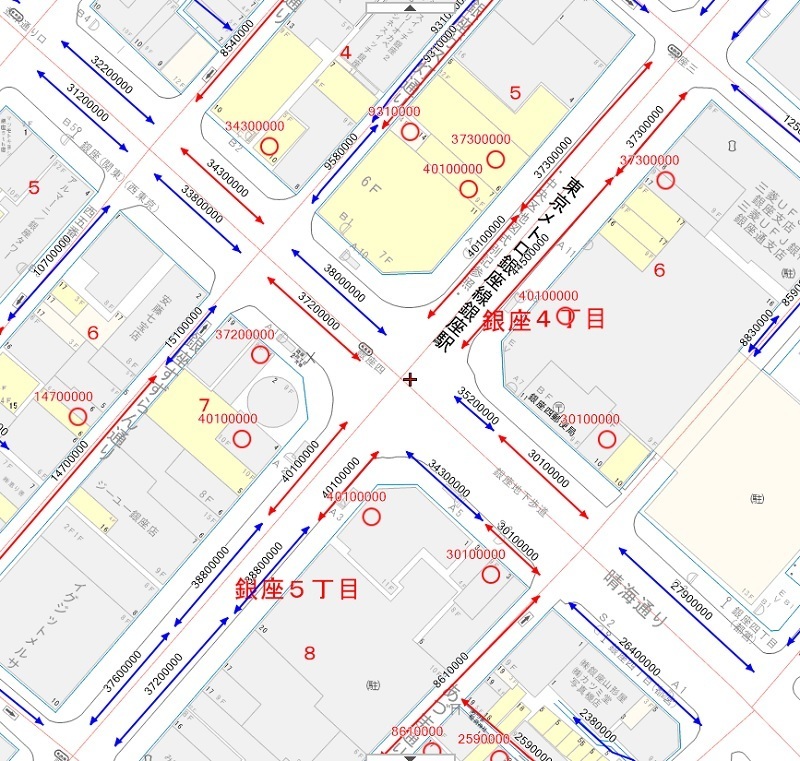

例えば、日本で一番地価の高い東京の銀座4丁目の交差点の固定資産税路線価は次のとおりです。

対象不動産の前面道路に敷設された固定資産税路線価(1平方メートルあたりの単価)に、対象不動産(土地)の面積を乗じれば土地の固定資産税評価額を推定することができます。

なお、公示価格を調べるためのサイトとして上記以外で利用できるものも紹介します。

公示価格を調べるためのサイト

国土交通省が提供する「土地総合情報システム」で公示価格を確認できます。

https://www.land.mlit.go.jp/webland/

このサイトの利点は公示価格が公表されてからタイムラグなく最新公示価格を確認できることです。上記でオススメした「全国地価マップ」は国土交通省の土地鑑定委員会が公表した地価公示のデータを改めてWEBデータ上に落とし込まないといけないのでタイムラグが発生しますが、「土地総合情報システム」は地価公示を公表する国土交通省が提供するものですからより早く最新公示価格を調べることができます。ただし、地図上で調べることができず慣れていないと使い勝手は良くありません。

一方、株式会社データベースマップが提供しているコチラのサイトは、マップ上で対象不動産に近い標準地の公示価格を視覚的に調べることができます。

https://www.db-map.com/ztika/a.html

建物の固定資産税評価額を調べる方法

建物の固定資産税評価額は対象となる建物と同じ建物を同じ場所に新たに再建築すると想定した場合に必要となる建築費の50~70%程度が目安になっていると紹介しました。つまり、「新たに」再建築する場合の建築費が分かれば、建物の固定資産税評価額を大まかに計算して、おおよその金額を知ることができます。

では、「新たに」再建築することを想定した建築工事金額はどうやって把握するか?

私の場合を紹介すると、国土交通省が公表している建築着工統計調査の「構造別:建築物の数、床面積の合計、工事費予定額」から算定した各構造別の1平方メートルあたりの建築単価(平均)を参考に把握してます。上記調査から算定した2022(令和4)年の各構造別の1平方メートルあたりの建築単価(平均)は次のとおりです。

■ 木造:176,214円/㎡

■ 鉄骨鉄筋コンクリート造:434,449円/㎡

■ 鉄筋コンクリート造:277,547円/㎡

■ 鉄骨造:241,539円/㎡

しつこいですが、上記の単価は「新たに」再建築する場合の単価です。対象建物が築後、一定年数を経過していれば一定の減価を考慮することになります。いずれにしてもこれらの建築単価が基本になるでしょうが、対象建物の用途や面積、階層、仕様などといった個別的な条件で固定資産税評価額は違ってきます。

固定資産税のざっくりした計算方法

固定資産税評価額から固定資産税の税額をざっくり計算する方法を紹介します。土地、建物それぞれの計算方法は次のとおりです。

■ 土地の固定資産税の税額 = 課税標準額 × 税率1.4%

■ 建物(家屋)の固定資産税の税額 = 固定資産税課税台帳に登録されている価格 × 税率1.4%

課税標準額とは、実際に課税対象となる価格のことで、対象不動産の状況によって固定資産税評価額から特例措置や減額措置などを適用した価格のことです。

■ 固定資産税評価額 →(特例措置・減額措置)→ 課税標準額 →(税率)→ 固定資産税

なお、課税標準額の合計が土地だと30万円未満、建物(家屋)だと20万円未満の場合、固定資産税は非課税となります。

固定資産税の特例・減税措置とは?

固定資産税には納税者負担を軽減するための特例措置や減額措置が設けられています。代表的な2つの措置について解説します。

住宅用地の課税標準の特例措置

「住まいの敷地」として利用する住宅用地については特に税負担を軽減すべきであるとされており、住宅1戸あたり200平方メートル(60.5坪)以下の「小規模住宅用地」であれば、固定資産税の課税標準額は評価額の6分の1に、1戸あたり200平方メートルを超える部分の「一般住宅用地」の場合だと課税標準額が評価額の3分の1に軽減されます。

200平方メートル(60.5坪)を超える住宅用地は、200平方メートル(60.5坪)までの部分が小規模住宅用地の適用となり、残りは一般住宅用地としての特例措置が適用されます。

例えば、1月1日時点において330平方メートル(約99.8坪)の住宅用地を所有している場合、200平方メートル(60.5坪)までは小規模住宅用地として課税標準額は6分の1に軽減され、残りの130平方メートル(39.3坪)分は一般住宅用地として課税標準額が3分の1に軽減されます。

この特例措置は住宅を解体しない限り続きます。

新築住宅に係る税額の減額措置

住まいの質の向上と良質な住宅ストック(既存住宅)の形成を図るという目的で、居住部分の床面積が50~280㎡の新築住宅については固定資産税が一定期間減額される措置が適用されます。この減額措置は2024(令和6)年3月31日までが適用期限となっています。

減額される期間とその程度は、新築の戸建て住宅であれば3年間、マンションなどであれば5年間、建物(家屋)にかかる固定資産税額が2分の1に減額されます。つまり半額となります。

ただし、先ほど紹介した住宅用地(土地)の「小規模住宅用地特例」は住宅を解体しない限りいつまでも続きますが、この建物(家屋)にかかる「新築住宅に係る税額の減額措置」は戸建て住宅なら4年目以降、マンションなどであれば6年目以降は半額措置がなくなって通常どおりの課税額に戻ります。

なお、認定長期優良住宅を新築・取得する場合だと、減税期間が戸建て住宅で3年間→5年間、マンションなどで5年間→7年間に延長される特例措置も設けられています。

まとめ

固定資産税評価額のおおよその調べ方としては

■ 対象不動産が所在する市町村から毎年郵送されてくる納税通知書内の課税明細書で確認

■ 市町村の窓口で閲覧・取得できる固定資産課税台帳や固定資産評価証明書で確認

■「全国地価マップ」などのサイトを利用しておおよその固定資産税評価額を推定

ということになります。また、住宅用地については

■ 小規模住宅用地特例措置

■ 新築住宅に係る税額の減額措置

の適用要件に該当するかどうかを確認し、該当するなら措置を講じた課税標準額を、該当しないなら「固定資産税評価額=課税標準額」として税率(固定資産税1.4%、都市計画税0.3%が制限税率となっていて0.2%等の地域もあります)を乗じて固定資産税をざっくり計算することができます。

■ 固定資産税評価額 →(特例措置・減額措置)→ 課税標準額 →(税率)→ 固定資産税

なお、新築住宅の減額措置が適用されるのは最初の数年だけなので、おおよその納税額を計算する際には気をつけましょう。

※この記事は2023年9月20日時点の情報に基づいています。